El puntaje Datacrédito juega un papel fundamental en el acceso a productos financieros en Colombia. Es utilizado por las entidades financieras y empresas para evaluar el comportamiento financiero de los consumidores, brindando información clave sobre su capacidad para cumplir con sus obligaciones.

Un buen puntaje Datacrédito refleja un manejo adecuado de las obligaciones financieras y comerciales. Esto implica pagar a tiempo las deudas, cumplir con los compromisos adquiridos y mantener un buen historial crediticio. Un cliente con un buen manejo de sus obligaciones financieras se percibe como menos riesgoso para las entidades financieras, lo que aumenta las posibilidades de obtener préstamos y acceder a otros productos financieros.

Un puntaje alto abre puertas a mejores condiciones en el acceso a productos financieros. Las entidades financieras suelen ofrecer tasas de interés más bajas y plazos de pago más favorables a aquellos consumidores con una buena historia de crédito. Esto se traduce en ahorros significativos a largo plazo y mayores oportunidades de crecimiento financiero.

Por otro lado, un puntaje bajo en Datacrédito puede generar percepciones de riesgo por parte de las entidades financieras. Esto puede dificultar la obtención de crédito o generar condiciones más desfavorables, como tasas de interés más altas o plazos de pago más cortos. Un bajo puntaje de crédito representa un obstáculo en el camino hacia una buena salud financiera y limita las opciones de acceso a productos financieros.

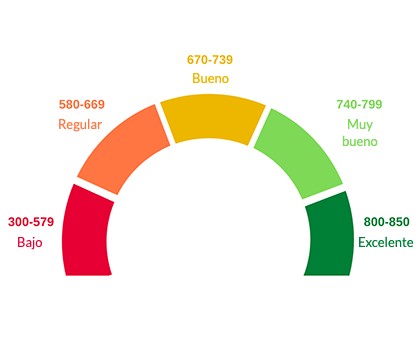

|

Rango de puntaje |

| Excelente |

799+ |

| Muy bueno |

740 - 799 |

| Bueno |

670 - 739 |

| Regular |

580 - 669 |

| Bajo |

300 - 579 |

Una puntuación crediticia Excelente (mayor de 799) significa que el solicitante a un crédito es constantemente responsable a la hora de administrar sus préstamos. Las personas con esta puntuación tienen un amplio historial de ausencia de retrasos en los pagos, así como balances bajos en las tarjetas de crédito. Los clientes con una puntuación de crédito excelente pueden obtener tasas de interés más bajas en hipotecas, tarjetas de crédito, préstamos, etc.

A continuación, te mostramos cómo puedes consultar tu reporte de puntaje de crédito en Datacrédito de forma gratuita y las herramientas que ofrecen para monitorear tu puntaje.

Para consultar tu puntaje de crédito en Datacrédito de forma gratuita, sigue estos pasos:

- Ingresa al sitio web oficial de Datacrédito

- Crea una cuenta o inicia sesión si ya tienes una

- Selecciona la opción de consulta de puntaje de crédito

- Proporciona la información solicitada, como tu número de cédula y otros datos personales

- Verifica tu identidad respondiendo a las preguntas de seguridad

- Una vez completados estos pasos, podrás ver tu puntaje de crédito y consultar tu informe crediticio detallado

Revisar regularmente tu informe de crédito es fundamental para conocer tu historial financiero y asegurarte de que no haya irregularidades o errores. Al revisar tu informe, podrás identificar posibles inconsistencias y tomar medidas para corregirlas antes de solicitar cualquier tipo de financiamiento.

Datacrédito ofrece diversas herramientas y servicios para ayudarte a monitorear tu puntaje de crédito. Estas herramientas incluyen:

- Alertas de cambio en tu puntaje de crédito: recibirás notificaciones por correo electrónico o mensajes de texto cuando se produzcan cambios significativos en tu puntaje.

- Notificaciones de nuevos registros crediticios: serás informado sobre nuevas obligaciones financiarías registradas a tu nombre.

- Alertas de posible fraude: recibirás alertas si se detectan actividades sospechosas en tu historial crediticio, lo que te permitirá tomar medidas para proteger tu identidad.

Utilizando estas herramientas, podrás mantener un seguimiento constante de tu puntaje de crédito y tomar decisiones informadas sobre tus finanzas.

Para mejorar el puntaje de crédito, es fundamental mantener un historial crediticio saludable. Esto implica realizar los pagos de manera puntual y cumplir con las obligaciones financieras. Evita retrasos o pagos parciales, ya que pueden afectar negativamente tu puntaje. Además, limita el número de solicitudes de crédito que realizas, ya que cada consulta puede afectar tu calificación.

Existen algunas acciones que puedes tomar para mejorar tu puntaje de crédito. Una de ellas es reducir tus deudas, ya sea pagando el saldo completo o realizando pagos superiores al mínimo requerido. Asimismo, es importante mantener un equilibrio entre el crédito disponible y el utilizado. Utiliza tu tarjeta de crédito de forma responsable y evita sobrepasar el límite establecido.

Otra acción clave es diversificar tus fuentes de crédito. Tener diferentes tipos de crédito, como préstamos personales o comerciales, puede demostrar tu capacidad de manejar diversas responsabilidades financieras. Sin embargo, recuerda utilizarlos de manera responsable y no exceder tu capacidad de pago.

Por último, si tienes deudas pendientes, es importante negociar con los acreedores para establecer acuerdos de pago. Esto demuestra tu voluntad de cumplir con tus obligaciones y puede tener un impacto positivo en tu puntaje de crédito.

Mantener un buen puntaje de crédito a largo plazo trae consigo varios beneficios. Se te abrirán más puertas para acceder a productos financieros con condiciones favorables, como préstamos con tasas de interés más bajas y plazos de pago más flexibles. Además, contarás con mayor confianza y credibilidad ante las entidades financieras, lo que te permitirá obtener límites de crédito más altos.

Un buen puntaje de crédito también te otorga mayor tranquilidad financiera, ya que te brinda la posibilidad de afrontar imprevistos con más facilidad. Además, podrás establecer metas a largo plazo, como adquirir una vivienda o iniciar tu propio negocio, sabiendo que tienes una sólida base crediticia para respaldarte.