Datacrédito es una central de riesgo que te brinda acceso a tu historial crediticio, comportamiento financiero, nivel de endeudamiento y portafolio de productos financieros. Para realizar la consulta, puedes visitar su página web oficial y seguir los pasos indicados.

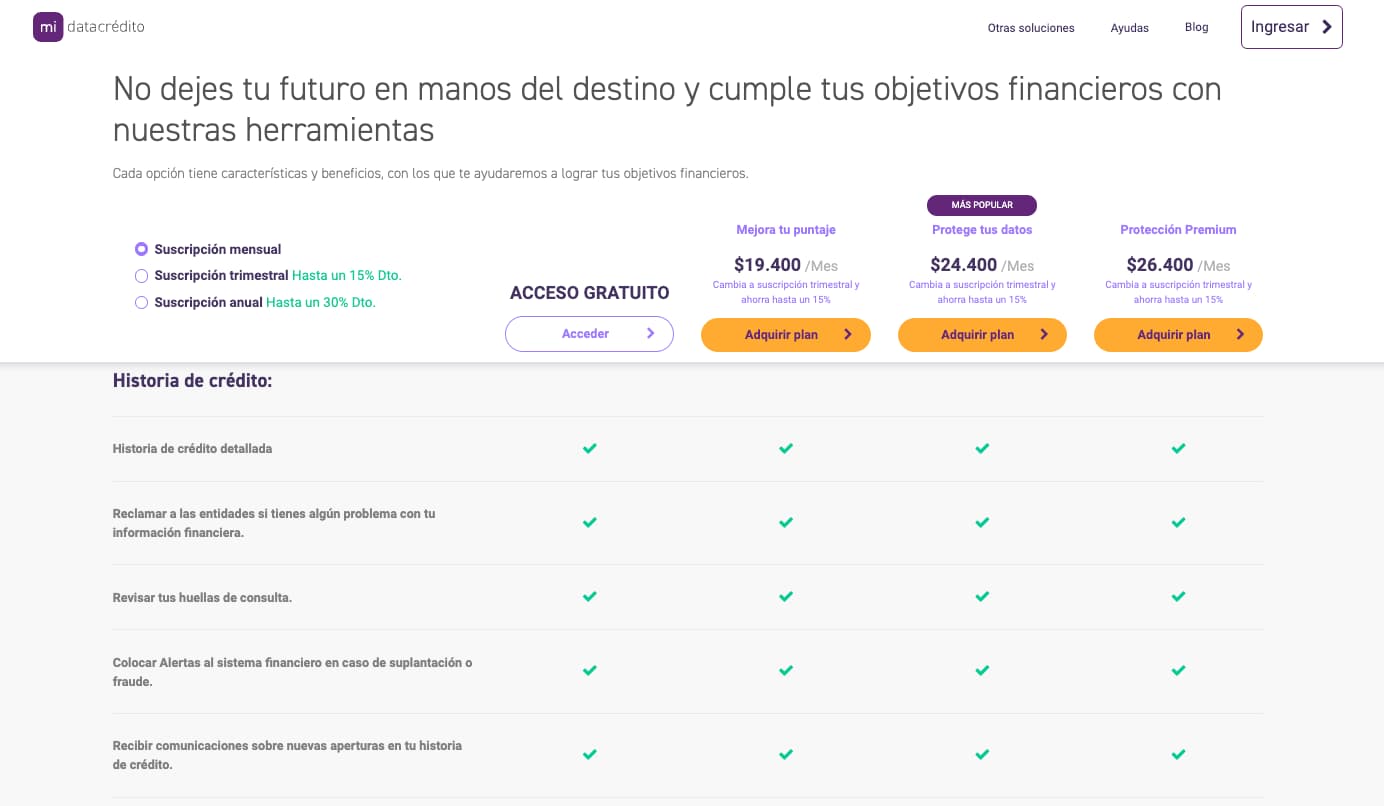

Una de las principales preguntas que nos hacen es, ¿cómo saber las deudas que tengo gratis? Bueno, ingresando a la siguiente URL de Datacrédito: https://www.midatacredito.com/comparacion-planes puedes seleccionar la opción de "Acceso gratuito"

Ingresa tu cédula para continuar. Completa tu registro ingresando tu nombre, apellidos, correo electrónico y número de celular.

Cifin es otra entidad especializada en el manejo de información crediticia. A través de su plataforma, podrás conocer detalles específicos sobre tus deudas pendientes, créditos vigentes y comportamiento financiero en general. Ingresa a su página oficial y realiza la consulta correspondiente.

Transunion (antigua CIFIN) es una central de riesgo reconocida en Colombia. Al acceder a su plataforma, podrás obtener información actualizada sobre tu historial crediticio, incluyendo el análisis de tu salud financiera y tu score crediticio. Visita la página oficial de Transunion y sigue los pasos necesarios para obtener tu informe.

Al revisar tu historial crediticio, es importante prestar atención a los reportes negativos que puedas tener. Estos informes pueden incluir información sobre pagos atrasados, deudas vencidas o cuentas en colecciones de cartera. Entender el impacto de estos reportes te ayudará a evaluar tu situación financiera actual y tomar las medidas necesarias.

Otro aspecto importante al interpretar tu historial crediticio es evaluar tu nivel de endeudamiento. Esto implica tener en cuenta la cantidad total de deudas que tienes en relación a tus ingresos. Si tu nivel de endeudamiento es alto, es posible que tengas dificultades para cumplir con tus obligaciones financieras. En ese caso, es fundamental analizar opciones para reducir tus deudas y mejorar tu situación económica.

Al consultar tu historial crediticio, también es relevante revisar tu comportamiento financiero. Esto incluye analizar tu historial de pagos, si has realizado los pagos a tiempo o si has tenido atrasos. Además, es importante prestar atención a la utilización que has dado a tus tarjetas de crédito y a todos los productos financieros que has utilizado. Esta información te dará una idea de tu manejo de crédito y te ayudará a identificar áreas de mejora en tu vida financiera.

Si recibes un reporte negativo en tu historial crediticio, es importante verificar la información con la entidad que emitió dicho reporte. Ponte en contacto con ellos para obtener los detalles específicos sobre la deuda reportada. Asegúrate de recopilar toda la documentación pertinente y mantener un registro de todas las comunicaciones realizadas.

Si ves el reporte negativo incorrecto en Transunion, podrás ingresar al módulo SQR para radicar la reclamación. Ellos se encargan de comunicarla con la entidad correspondiente.

La Superintendencia de Industria y Comercio de Colombia ofrece orientación y procesos establecidos para resolver problemas relacionados con reportes incorrectos o suplantación de identidad en el ámbito crediticio. Visita su sitio web oficial o comunícate con ellos para obtener información detallada sobre los pasos a seguir y los requisitos necesarios. Sigue sus indicaciones de manera rigurosa para asegurar una correcta gestión de tu reclamación.

A la hora de evaluar tus finanzas personales, es importante tener en cuenta los diferentes tipos de obligaciones que podrías tener.

Deuda hipotecaria: Este tipo de deuda está relacionada con la compra o financiamiento de una vivienda. Suele ser a largo plazo y generalmente implica el pago mensual de cuotas.

Tarjetas de crédito: Las tarjetas de crédito son por lo general la principal causa para acumular deudas rápidamente si no las manejas adecuadamente. Es importante recordar que las compras realizadas con tarjeta generan una obligación crediticia y deben pagarse según los términos acordados.

Préstamos personales: Los préstamos personales pueden utilizarse para diversos fines, como consolidar otras fuentes más costosas del endeudamiento o cubrir gastos inesperados. Sin embargo, estos préstamos también pueden ser otra fuente de morosidad

Antes de tomar cualquier medida, es importante tener una visión clara de cuánto dinero debes y cuáles son tus ingresos mensuales. Esto te permitirá establecer un plan realista para hacer frente a tus obligaciones frente a las entidades financieras.

Prioriza tus pagos: El principal consejo que se da al momento de salir de deudas, es identificar aquellas deudas con intereses más altos o con consecuencias más graves en caso de impago, como los préstamos personales o las tarjetas de crédito. Dedica la mayor parte de tus recursos económicos a saldar estas obligaciones primero.

Negocia con los acreedores: Si estás enfrentando dificultades financieras, una opción es comunicarte con tus acreedores para buscar opciones alternativas. Muchas veces podrás acordar plazos extendidos, reducciones temporales en las tasas de interés o incluso descuentos por pago anticipado. Evita que tus deudas pasen a cobro jurídico

Considera consolidar tus deudas (compra de cartera): Si tienes múltiples deudas con diferentes instituciones financieras, podrías considerar la opción de consolidarlas en un solo préstamo. Esto te permitirá simplificar los pagos y por lo general obtener una tasa de interés más baja para toda la deuda acumulada.

En resumen, conocer los pagos pendientes que tenemos es fundamental para mantener las finanzas en orden. Consultar tu historial crediticio, tener un presupuesto y tener claridad sobre el uso que le das a tus productos financieros, te permitirá obtener una imagen más clara de tus deudas y obligaciones financieras.